L’Assemblée Nationale a délibéré et adopté,

Le Président de la République promulgue la loi dont la teneur suit :

1. PREMIERE PARTIE

TITRE UNIQUE : REGLEMENT DE L'EXERCICE 2004

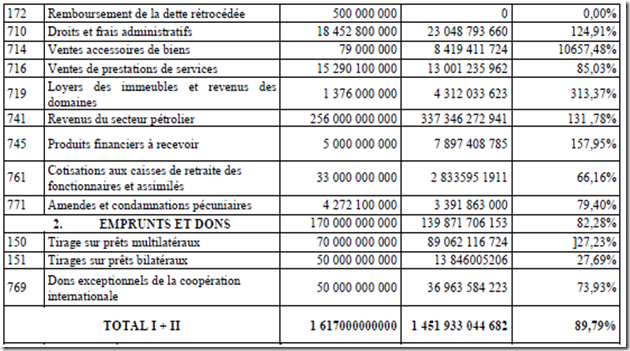

ARTICLE PREMIER : Sont constatées sur le Budget de l'Etat pour l'exercice 2004, les recettes d'un montant de 1 451 933 044 682 francs CFA se répartissant ainsi qu'il suit :

ARTICLE DEUXIÈME : Sont constatées sur le même Budget, les dépenses d'un montant de 1 345 078 945 587 francs CFA se répartissant ainsi qu'il suit :

ARTICLE TROISIÈME : Est constatée la ventilation sectorielle des dépenses sur le Budget 2004 comme suit :

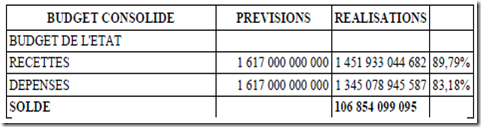

ARTICLE QUATRIÈME : Les recettes et les dépenses du Budget consolidé de l'Etat pour

l'exercice 2004 sont définitivement arrêtées comme suit :

DEUXIEME PARTIE : BUDGET DE L'EXERCICE 2006

TITRE PREMIER : DISPOSITIONS FISCALES ET FINANCIERES RELATIVES AUX RESSOURCES

CHAPITRE PREMIER : DISPOSITIONS GENERALES

ARTICLE CINQUIÈME :

Les impôts, contributions, redevances, produits et revenus publics de la République du Cameroun continueront d'être perçus conformément aux textes en vigueur, sous réserve des dispositions de la présente loi.

CHAPITRE DEUXIEME : DISPOSITIONS RELATIVES AU CODE GENERAL DES IMPOTS

ARTICLE SIXIEME : Les dispositions des articles 1er, 3, 6, 7, 8, 9, 18,52,58,61,69,73,85,91, 128, 132, 142, 150,247 bis, 342, 543, 577, 578, 579, 580, 581, 582, 583, 584, 595,599; L6, L19, L36 L53, L58, L59, L60, L65, L68, L82, L116, L1l7, L118, Ll19, L121, L141 et L145 du Code Général des Impôts sont modifiées et/ou complétées ainsi qu'il suit :

Article1er(nouveau) : ………………………....................................................................

V- Pour le présent code au lieu de :

- Directeur des Impôts, lire Directeur Général des Impôts ;

- Direction des Impôts, lire Direction Générale des Impôts.

ARTICLE 3 : Sous réserve des dispositions de l'article 4 ci-dessous et des régimes fiscaux particuliers, sont passibles de l'impôt sur les sociétés :

1- les sociétés par actions même unipersonnelles, les sociétés à responsabilité limitée (SARL) même unipersonnelles, les sociétés de fait, les sociétés coopératives et les établissements ou organismes publics :

. quel que soit leur objet, les sociétés anonymes même unipersonnelles, les sociétés à responsabilité limitée même unipersonnelles, les sociétés de fait, les sociétés coopératives et leurs unions ;

Le reste sans changement.

ARTICLE 6 :

………………………............................................................................................

(3) Les stocks sont évalués au coût réel d'acquisition ou de production du bien. Si la valeur d'inventaire est inférieure à la valeur d'entrée, la dépréciation est constatée par le biais de la provision pour dépréciation de stocks. Les travaux en cours sont évalués au coût réel.

Le reste sans changement.

ARTICLE 7 (nouveau) : Le bénéfice net imposable est établi sous déduction de toutes charges nécessitées directement par l'exercice de l'activité imposable au Cameroun et notamment :

D- Amortissements

Matériel de Transport

Voies de chemin de fer :

- Rail…………………………………………………..……………..5% ;

- Traverses bois ………………………………..….…….…….6,67% ;

- Traverses bi block …………………………...…………………5% ;

- Traverses aciers…………………………………...……………5% ;

- Ballast …………………………………………….……………10% ;

- Plateforme …………………………………………..…………..5% ;

- Voies de chemin de fer mises en concession ……..…………..1% ;

- Wagolls de transport ………………………………………………5%.

Ouvrages d'art :

- Buses-dalots-talus-OA en terre…….…………………….…..6,67% ;

- Ponts, Tunnels - viaducs ……………………………….….…….5% ;

- Passages à niveaux ………………………………………………5% ;

- Ouvrages d'art mis en concession ………………………………2%.

Locomotives :

Acquisitions neuves ou moins de 10 ans ……………………………………5% ;

Réhabilitation :

- Corps de la locomotive ……………………..…………………..5% ;

- Moteurs diesel ……………………..……………..….…….5% ;

- Moteurs de traction ………………………...……………..……5% ;

- Révision générale locomotives CC ……………..…………8,33% ;

- Révision générale locomotives BB …………….…………12,50% ;

- Révision limitée locomotives CC ………………….………..16,67% ;

- Révision limitée locomotives BB…………… ……..………….25%.

Autorails d'occasion…………………………………………………..10%.

Engins de voie ………………………………………………………… 5%.

Autres matériels utilisés dans le cadre de l'activité ferroviaire :

- Radios et Modems ….………………………………………………..….…..6,67% ;

- Antennes, faisceaux et signalisation Passages à niveau………………..…….5% ;

- Matériels de télécommunications et de signalisation mis en concession ……5%.

Le reste sans changement.

ARTICLE 8 : Supprimé.

ARTICLE 9 (nouveau) : Les plus-values autres que celles réalisées sur les marchandises résultant de l'attribution gratuite d'actions, de parts bénéficiaires, de parts sociales ou d'obligations, à la suite de la fusion des sociétés anonymes même unipersonnelles, à responsabilité limitée même unipersonnelles, sont exonérées de l'impôt frappant les bénéfices réalisés par ces sociétés, à condition que la société absorbante ou nouvelle ait son siège social au Cameroun ou dans un autre Etat de la CEMAC.

ARTICLE 18 (nouveau) :

(1) Pour l'assiette du présent impôt, les contribuables sont tenus de souscrire une déclaration des résultats obtenus dans leur exploitation au cours de la période servant de base à l'imposition au plus tard le 15 mars. Ladite déclaration est présentée conformément au système comptable OHADA..

(2) En ce qui concerne les entreprises soumises à l'impôt sur les sociétés et qui relèvent de la structure chargée de la gestion des «grandes entreprises », la déclaration susvisée est souscrite auprès de ladite structure.

(3) Les redevables doivent en outre fournir obligatoirement les documents établis conformément au plan comptable de l'OHADA.

(4) Les entreprises qui relèvent de la structure chargée de la gestion des Grandes Entreprises doivent également fournir le relevé des participations qu'elles détiennent dans d'autres sociétés de capitaux lorsque ces participations excèdent 25% de leur capital social.

(5) Demeurent également soumises à ces obligations, les personnes morales n'ayant pas opté pour l'impôt sur les sociétés ou qui en sont exonérées.

ARTICLE 52 :

(1) Le bénéfice imposable des contribuables soumis au régime de base prévu à l'article 61 ci-dessous est constitué par le résultat d'exploitation découlant de leur comptabilité selon le système minimal de trésorerie. En cas d'absence de déclaration ou de comptabilité, l'assiette de l'impôt est déterminée par application au chiffre d'affaires reconstitué par l’Administration selon les éléments réels en sa possession, du taux de bénéfice fixé par décret.

Le reste sans changement.

ARTICLE 58 (nouveau) : Le bénéfice imposable des contribuables soumis au régime de base est déterminé dans les mêmes conditions que celles prévues à l'article 52 (1) ci-dessus.

ARTICLE 61 :

(1) Relèvent du régime de base : les entreprises individuelles qui réalisent un chiffre d'affaires annuel hors taxes compris entre 15 millions et 50 millions de francs CFA.

(2) Relèvent du régime simplifié: les entreprises individuelles qui réalisent un chiffre d'affaires annuel hors taxes supérieur à 50 millions et jusqu'à 100 millions de francs CFA.

Le reste sans changement.

ARTICLE 69 :

Le minimum de perception sus-visé est porté à 1,5% pour les contribuables ne relevant pas d'un régime réel d'imposition.

ARTICLE 73 (nouveau) :

(1) Les contribuables soumis au régime de base doivent tenir une comptabilité conformément au système minimal de trésorerie prévu par le droit comptable OHADA.

(2) Les contribuables soumis au régime simplifié doivent tenir une comptabilité conformément au système comptable allégé prévu par le droit comptable OHADA ;

(3) Les contribuables soumis au régime du réel doivent tenir une comptabilité conformément au système comptable normal prévu par le droit comptable OHADA et respectant les prescriptions de l'article 19 du présent Code.

ARTICLE 85 :

(1) Il est reversé à la Recette des Impôts du lieu du siège social de la personne qui a effectué la retenue dans les 15 jours qui suivent la date de mise en paiement de ces produits. En tout état de cause, et conformément aux dispositions de l'article 146 de l'Acte uniforme OHADA relatif au droit des sociétés et du GIE, les dividendes mis en distribution par l'Assemblée Générale sont réputés mis à la disposition des bénéficiaires dans un délai de neuf (09) mois après la clôture de l'exercice, sauf prolongation accordée par le Président du tribunal territorialement compétent.

Le reste sans changement.

ARTICLE 91 :

(1) Régime de base: un acompte de 1,5% du chiffre d'affaires réalisé au cours du trimestre est payé au plus tard le 15 du mois qui suit la fin de chaque trimestre, sur la base d'une déclaration dont l'imprimé est fourni par l'Administration qui en accuse réception.

(2) Les dispositions prévues à l'article 21 du présent Code, relatives au précompte sur achat sont également applicables à l'impôt sur le revenu des personnes physiques. Toutefois le précompte sus-visé est porté à 1,5% pour les achats effectués par les contribuables ne relevant pas d'un régime réel d'imposition.

ARTICLE 128 :

6- les biens de première nécessité figurant à l'annexe I notamment :

- les pesticides, produits d'élevage et de pêche utilisés par les producteurs ;

- les petits matériels de pêche, les semences, les engins et matériels agricoles ainsi que les pièces détachées destinées aux usines de fabrication de ces engins et matériels ;

ARTICLE 132 :

(2) Sont imposables selon le régime simplifié les personnes physiques réalisant un chiffre d'affaires annuel hors taxes compris entre 50 et 100 millions de francs CFA. Elles peuvent opter pour le régime du réel; l'option est irrévocable pour une période de trois ans et emporte également option pour le même régime en matière d'impôts directs. Elles doivent notifier leur choix au Chef de Centre des Impôts territorialement compétent avant le 1er février de l'année d'imposition.

(3) Sont imposables selon le régime de base, les personnes physiques réalisant un chiffre d'affaires annuel hors taxes compris entre 15 et 50 millions de francs CFA. Elles peuvent opter pour le régime simplifié; l'option est irrévocable pour une période de trois ans et emporte également option pour le même régime en matière d'impôts directs. Elles doivent notifier leur choix au chef de Centre des Impôts territorialement compétent avant le 1er février de l'année d'imposition.

Le reste sans changement.

ARTICLE 142 (nouveau) :

(1) Les taux de Taxe sur la Valeur Ajoutée et du Droit d'Accises sont fixés de la manière suivante :

b) Droit d' Accises :

- taux général : 25% ;

- taux réduit : 12,5%.

(3) Le taux général de la TVA s'applique à toutes les opérations non soumises au taux zéro.

(5) Le taux général du Droit d'Accises s'applique. aux biens figurant à l'annexe II de la présente loi autres que les véhicules de tourisme d'une cylindrée supérieure ou égale à 2000 cm3.

(6) Le taux réduit du Droit d' Accises s'applique aux véhicules de tourisme d'une cylindrée supérieure ou égale à 2000 cm3.

ARTICLE 150 (nouveau) : Les assujettis à la Taxe sur la Valeur Ajoutée doivent :

2) pour les assujettis relevant du régime de base, tenir une comptabilité conformément au système minimal de trésorerie prévu par le droit comptable OHADA ;

3) pour les assujettis relevant du régime simplifié, tenir une comptabilité conformément au système comptable allégé prévu par le droit comptable OHADA ;

4) pour les assujettis relevant du régime du réel, tenir une comptabilité conformément au système comptable normal prévu par le droit comptable OHADA.

Le reste sans changement.

ANNEXES DU TITRE II

Annexe 1 : liste des biens de première nécessité exonérés de TVA

Annexe II : liste des produits soumis au droit d'accises

Le reste sans changement.

ARTICLE 247 bis (nouveau) :

(1) Nul n'est autorisé à exporter les bois transformés, les grumes et les produits forestiers non ligneux, spéciaux et médicinaux s'il ne justifie au préalable du paiement :

- des taxes forestières internes notamment la redevance forestière annuelle, la taxe d'abattage et la taxe d'entrée usine pour les bois en grumes et débités ;

- de la taxe de régénération pour les produits forestiers non ligneux, spéciaux et médicinaux.

(2) Les bois sciés n'ayant pas acquitté les taxes visées à l'alinéa 1er ci-dessus, sont astreints, lors de leur exportation, au paiement des dites taxes avec application d'un taux spécifique de 2,5 % pour la taxe d' entrée usine.

(3) Les taxes visées aux alinéas 1 et 2 ci-dessus, lorsqu'elles ne sont pas acquittées spontanément, sont majorées d'une pénalité de 400 %, et recouvrées le cas échéant avant l'exportation des produits concernés par des entreprises collectrices dont la liste est arrêtée par le Ministre en charge des Finances.

(4) Dans tous les cas, l'exportation des produits sus-cités ne peut être autorisée que sur présentation d'un quitus fiscal dûment signé par l'Administration fiscale.

(5) Les entreprises visées à l'alinéa 3 ci-dessus sont solidairement responsables du paiement des taxes dues avec le débiteur de celles-ci en cas d'exportation illégale.

ARTICLE 342 : Sont soumis au taux moyen :

10) Les marchés et commandes publics de montant inférieur à 5 millions, payés sur le budget de l'Etat, des collectivités territoriales décentralisées et des établissements publics.

ARTICLE 543 : Sont soumis :

c)Au taux moyen de 5%.

Les marchés et commandes publics de montant inférieur à 5 millions, payés sur le budget de l'Etat, des collectivités territoriales décentralisées et des établissements publics, administrations et entreprises du secteur public et parapublic.

CHAPITRE II : TAXE FONCIERE SUR LES PROPRIETES IMMOBILIERES

SECTION I : CHAMP D'APPLICATION

ARTICLE 577 (nouveau) :

(1) La taxe sur la propriété foncière est due annuellement sur les propriétés immobilières, bâties ou non, situées au Cameroun, dans les Chefs lieux d'unités administratives. Relèvent également de la taxe sur la propriété foncière, les propriétés immobilières ci- dessus lorsqu'elles sont situées dans les agglomérations bénéficiant d'infrastructures ou de services urbains tels que définis ci-dessous. Par infrastructures et services urbains, il faut entendre les réseaux de voies carrossables ou bitumées, d'adduction d'eau, d'électricité et/ou de téléphone.

(2) Est redevable de la taxe sur la propriété foncière, toute personne physique ou morale propriétaire d'immeuble (s) bâti (s) ou non bâti (s), y compris tout propriétaire de fait.

SECTION II : EXONERATIONS

ARTICLE 578 (nouveau) :

Sont exonérées de la taxe sur la propriété foncière, les propriétés appartenant :

- à l'Etat, aux collectivités territoriales décentralisées et aux établissements publics n'ayant pas un caractère industriel et commercial ;

- aux organismes confessionnels et aux associations culturelles ou de bienfaisance déclarées d'utilité publique, en ce qui concerne leurs immeubles affectés à un usage non lucratif ;

- aux entreprises industrielles, agricoles, d'élevage et de pêche en ce qui concerne leurs constructions à usage d'usine, de hangars ou de magasins de stockage, à l'exception des constructions à usage de bureau qui y sont érigées ;

- aux organismes internationaux ayant signé un accord de siège avec le Cameroun ;

- aux représentations diplomatiques, sous réserve de réciprocité ;

- Sont également exonérés, les terrains exclusivement affectés à l'agriculture, à l'élevage et/ou à la pêche.

SECTION III : FAIT GENERATEUR

ARTICLE 579 (nouveau) :

(1) Le fait générateur de la taxe sur la propriété foncière est constitué par la propriété de droit ou de fait d'un immeuble.

(2) La taxe sur la propriété foncière est exigible le 1er janvier de l'année d'imposition. Elle doit être acquittée spontanément au plus tard le 15 mars, sur déclaration du redevable ou de son représentant.

SECTION IV : DETERMINATION DE L'ASSIETTE BASE D'IMPOSITION

ARTICLE 580 (nouveau) :

La taxe sur la propriété foncière est assise sur la valeur des terrains et des constructions telle que déclarée par le propriétaire. A défaut de déclaration ou en cas de minoration, la valeur administrative de l'immeuble déterminée conformément aux dispositions de l'article 546 bis du présent Code, sert de base à l'imposition.

II- TAUX DE L'IMPOT

ARTICLE 581 (nouveau) :

(1) Le taux de la taxe sur la propriété foncière est fixé à 0,1%.

(2) La taxe en principal déterminée par application du taux prévu à l'alinéa 1er ci- dessus, est majorée de 10% au titre des centimes additionnels communaux, réservés directement à la commune du lieu de situation de l'immeuble.

SECTION V : LIEU D'IMPOSITION

Article 582 (nouveau) : La déclaration de la taxe sur la propriété foncière est souscrite et l'impôt payé auprès du Centre des impôts du lieu de situation de l'immeuble. Toutefois, les entreprises relevant de la structure chargée de la gestion des Grandes Entreprises déclarent et payent la taxe sur la propriété foncière relative à leurs propriétés auprès de cette structure;

SECTION VI : OBLIGATIONS SPECIFIQUES

ARTICLE 583 (nouveau) :

(1) Les actes portant hypothèque, mutation de propriété ou de jouissance en matière immobilière ne peuvent recevoir la formalité de l'enregistrement que sur justification du paiement régulier de la taxe sur la propriété foncière. Toute immatriculation au registre de la conservation foncière est conditionnée par la production d'une quittance de règlement de la taxe sur la propriété foncière ou la présentation d'un certificat de non imposition délivré par le service des impôts compétent.

(2) Les redevables de la taxe sur la propriété foncière autant que les personnes exonérées sont tenus de déposer au service des impôts territorialement compétent un double des titres de propriétés, des permis de bâtir, des devis de construction et autres documents assimilés, dans le mois qui suit la date de leur délivrance. Les services émetteurs des documents susvisés sont également tenus d'en adresser copie au service des impôts compétent, dans les trois mois de leur établissement. Lorsque les documents susvisés sont établis au nom d'une collectivité, les co-indivisaires sont solidairement responsables du paiement de l'impôt assis au nom de leur mandataire. La même procédure est appliquée dans le cas des immeubles acquis en co-propriété.

ARTICLE 584 (nouveau) : Les procédures d'assiette, de contrôle, de recouvrement, de contentieux ainsi que les obligations générales et les sanctions applicables en matière de taxe sur la propriété foncière sont celles prévues par le Livre des Procédures Fiscales.

ARTICLE 595 : Sont exonérés du droit de timbre sur les automobiles :

(2) les véhicules dont les propriétaires bénéficient du privilège diplomatique ou consulaire ainsi que les véhicules en admission temporaire exclusivement utilisés dans le cadre des projets de coopération internationale;

Le reste sans changement.

ARTICLE 599 (nouveau) : Le redevable de la taxe est la personne physique ou morale propriétaire du véhicule. Toutefois, lorsqu'une personne morale met un véhicule à la disposition d'une personne physique, le redevable de la taxe est l'utilisateur du véhicule en cause.

Le reste sans changement.

ARTICLE L 6 : Les registres de transfert d'actions et d'obligations; les feuilles de présence et les procès-verbaux d'assemblées générales et de conseils d'administration, le rapport de gestion dûment approuvé par les actionnaires ou les associés, éventuellement les conventions réglementées ainsi que les rapports des commissaires aux comptes doivent être présentés à toute réquisition du service des impôts. Les entreprises sont également astreintes à produire à toute réquisition de l'Administration fiscale, le livre général des procédures de contrôle interne, le livre spécifique des procédures et de l'organisation comptable ainsi que le livre spécifique des procédures et de l'organisation informatique.

ARTICLE L 19 (nouveau) : Lorsque la comptabilité est tenue au moyen de systèmes informatisés, l'organisation comptable doit recourir à des procédures qui permettent de satisfaire aux exigences de régularité et de sécurité requises en la matière, dans les formes et conditions prévues par l'article 22 de l'Acte Uniforme OHADA portant organisation et harmonisation des comptabilités des entreprises. Dans ce cas, l'Administration fiscale est habilitée à requérir, conformément aux dispositions de l'article L 1. 8 ci-dessus, les conseils techniques d'experts aux fins de procéder à des tests sur le matériel même qui héberge l'exploitation et à vérifier :

Le reste sans changement.

ARTICLE L36 (nouveau) : Lorsque la vérification au titre d'un exercice fiscal donné, au regard d'un impôt ou taxe ou d'un groupe d'impôts ou taxes est achevée, l'Administration ne peut procéder à une nouvelle vérification pour ces mêmes impôts ou taxes sur le même exercice fiscal.

Toutefois, l'Administration conserve son droit de reprise au regard de ces impôts et taxes. Elle est en droit de rectifier, dans le délai de reprise, les bases précédemment notifiées, sous la seule réserve que les modifications proposées ne résultent pas de contestations faites à l'occasion d'investigations supplémentaires dans la comptabilité de l'entreprise. En outre, lorsque l'Administration Fiscale a déposé une plainte pour agissements frauduleux, elle peut procéder à une nouvelle vérification.

ARTICLE L 53 (nouveau) :

(1) l'avis de mise en recouvrement et le titre de perception constituent des titres exécutoires pour le recouvrement forcé des impôts, droits et taxes.

(2) L'avis de mise en recouvrement est établi et notifié au contribuable lorsqu'une déclaration liquidative n' est pas accompagnée de moyens de paiement ou suite au dépôt d'une déclaration non liquidative, ou de la dernière pièce de procédure dans le cas d'un contrôle. L'avis de mise en recouvrement rendu exécutoire par le Chef de Centre des Impôts territorialement compétent, est pris en charge par le Receveur des Impôts rattaché. Le Receveur des Impôts notifie l'avis de mise en recouvrement au contribuable qui dispose d'un délai de quinze (15) jours pour acquitter sa dette.

(3) le titre de perception est rendu exécutoire par le tribunal territorialement compétent et pris en charge par le Receveur des Impôts de rattachement qui le notifie au contribuable. Celui-ci dispose d'un délai de quinze jours à compter de la date de notification pour s'acquitter de sa dette.

ARTICLE L 58 : La mise en demeure valant commandement de payer contient, à peine de nullité, les références de l'avis de mise en recouvrement en vertu duquel les poursuites sont exercées, avec le décompte détaillé des sommes réclamées en principal et pénalités. Elle est revêtue de la mention "le présent commandement emporte obligation de paiement de la dette concernée dans un délai de huit (08) jours, faute de quoi, il sera procédé à la saisie de vos biens meubles."

ARTICLE L 59 : Si la mise en demeure valant commandement de payer n'a pas été suivie de paiement dans les huit (08) jours suivant sa réception par le contribuable, le Receveur des Impôts territorialement compétent, engage d'autres mesures que sont la saisie et la vente.

Le reste sans changement.

ARTICLE L 60 : A l'expiration du délai de huit (08) jours après la réception par le contribuable du commandement de payer, le porteur de contraintes procède à la saisie des biens meubles appartenant au débiteur. La saisie est pratiquée dans les conditions prescrites par l'Acte Uniforme OHADA portant organisation des procédures simplifiées de recouvrement et des voies d'exécution.

ARTICLE L 65 : A défaut de paiement des impôts, taxes et pénalités dus par les débiteurs, le Receveur des Impôts peut être amené à procéder à une saisie attribution ou opposition desdites sommes entre les mains des dépositaires et débiteurs des redevables eux-mêmes. La saisie attribution s'opère à la requête du Receveur des Impôts sans autorisation préalable du tribunal et suivant les formes prévues par l'Acte uniforme OHADA portant organisation des procédures simplifiées de recouvrement et des voies d'exécution.

ARTICLE L 68 : Les actes et pièces relatifs aux commandements, saisies et ventes et tous actes ayant pour objet le recouvrement des impôts, droits, taxes et pénalités dus, ainsi que les actes et pièces relatifs aux poursuites, sont exemptés de la formalité du timbre et de l'enregistrement. Cette exemption s'étend aux originaux et copies des actes accessoires et s'applique au timbre des placards exigés pour la vente par les dispositions de l'Acte Uniforme OHADA portant organisation des procédures simplifiées de recouvrement et des voies d'exécution.

ARTICLE L 82 (nouveau) :

(1) Le privilège du Trésor porte sur tous les biens meubles, immeubles et effets mobiliers du contribuable en quelque lieu qu'ils se trouvent dans les conditions de rang définies à l'article 107 de l'Acte Uniforme OHADA relatif aux sûretés.

(2) A titre exceptionnel, l'Administration fiscale peut, en dernier recours, comme tout créancier, faire procéder à la saisie et à la vente des biens immeubles du débiteur conformément aux dispositions de l'Acte uniforme OHADA portant organisation des procédures simplifiées de recouvrement et des voies d'exécution.

ARTICLE L 116 (nouveau) :

Lorsque les arguments du contribuable sont admis, le dégrèvement est prononcé par le Chef de Centre Principal des Impôts ou le Responsable de la structure chargée de la gestion des « Grandes Entreprises» dans la limite de trente millions (30 000 000) de francs CFA. Le Chef de Centre Principal des impôts ou le responsable de la structure chargée de la gestion des « Grandes Entreprises» peut, lorsque le requérant en a formulé expressément la demande, consulter au préalable la Commission Provinciale des impôts territorialement compétente sur la réclamation contentieuse dont il est saisi.

La Commission ainsi consultée émet un avis motivé sur le dossier qui lui est transmis dans un délai de 30 jours à compter de la date de sa saisine. Ledit avis est notifié au requérant par le Chef de Centre Principal des impôts ou le Responsable en charge de la gestion des « Grandes Entreprises» en marge de sa décision.

Toutefois, en cas de non-respect par la Commission du délai ci-dessus imparti, l'Administration notifie sa décision au requérant. Mention y est faite de l'absence d'avis de la Commission. La saisine de la Commission Provinciale des Impôts est suspensive des délais de recours ultérieurs.

Article L 117 (nouveau) : Lorsque la décision du Chef de Centre Principal des Impôts ou le responsable de la structure chargée de la gestion des « grandes entreprises » ne donne pas entièrement satisfaction au demandeur, celui-ci doit adresser sa réclamation au Directeur Général des Impôts dans un délai de trente (30) jours, lequel dispose d'un délai de soixante (60) jours pour répondre.

Le Directeur Général des Impôts peut, lorsque le requérant en a formulé expressément la demande, consulter au préalable la commission centrale des impôts sur la réclamation contentieuse dont il est saisi.

La Commission ainsi consultée émet un avis motivé sur le dossier qui lui est transmis dans un délai de 30 jours à compter de la date de sa saisine. Ledit avis est notifié au requérant par le Directeur Général des Impôts en marge de sa décision. Toutefois, en cas de non-respect par la Commission du délai ci-dessus imparti, le Directeur Général des Impôts notifie sa décision au requérant. Mention y est faite de l'absence d'avis de la Commission.

La saisine de la Commission Centrale des Impôts est suspensive des délais de recours ultérieurs. Des textes particuliers fixent l'organisation et le fonctionnement de la Commission Centrale et des Commissions Provinciales des Impôts. Lorsque les arguments du contribuable sont admis, le dégrèvement est prononcé par le Directeur Général des Impôts dans la limite de cent millions (100 000 000) de francs CFA.

ARTICLE L 118 (nouveau ) :

Lorsque les arguments du contribuable sont admis, le dégrèvement est prononcé par le Ministre chargé des Finances au-dessus de cent millions (100 000 000) de francs CFA.

ARTICLE L 119 (nouveau) : La réclamation présentée au Ministre, qui tient lieu de recours gracieux préalable, doit à peine d'irrecevabilité, remplir les conditions suivantes :

- être appuyée de justificatifs de paiement de la partie non contestée de l'impôt et de 10% supplémentaire de la partie contestée.

ARTICLE L 121 (nouveau) : Le contribuable qui conteste le bien fondé ou le montant d'une imposition mise à sa charge peut, s'il a expressément formulé la réclamation dans les conditions fixées à l'article L 116 ci-dessus, obtenir le sursis de paiement de la partie contestée desdites impositions, à condition :

- de formuler expressément la demande de sursis de paiement dans ladite réclamation ;

- de préciser le montant ou les bases du dégrèvement qu'il sollicite.

Toutefois, la demande de sursis de paiement introduite auprès du Directeur Général des Impôts, doit être appuyée des justificatifs de l'acquittement de 10% du montant des impositions en cause. La réponse motivée de l'Administration est notifiée expressément au contribuable. L'absence de réponse de l'Administration dans un délai de 30 jours équivaut à l'acceptation tacite du sursis de paiement dans les conditions prévues au présent article. Le sursis de paiement cesse d'avoir effet à compter de la date de notification de la décision de l'Administration.

ARTICLE L 141

La remise ou une modération d'amendes fiscales ou de majorations d'impôts, lorsque ces pénalités, intérêts de retard et, le cas échéant, les impositions principales sont définitives ;

Le reste sans changement.

ARTICLE L 145 (nouveau) : En cas de remise ou modération, la décision est notifiée :

- par le Chef de Centre Principal des Impôts ou le responsable de la structure chargée de la gestion des «grandes entreprises» dans la limite de trente millions (30. 000. 000) de francs pour les impôts et taxes en principal et de trente millions (30. 000. 000) de francs pour les pénalités et majorations ;

- par le Directeur Général des Impôts dans la limite de cent millions (100. 000. 000) de francs, pour les impôts et taxes en principal et de cent millions (100. 000. 000) de francs pour les pénalités et majorations ;

- par le Ministre chargé des Finances pour les impôts et taxes en principal dont les montants sont supérieurs à cent millions (100. 000. 000) de francs ainsi que pour les pénalités et majorations dont les montants sont supérieurs à cent millions (100. 000. 000) de francs.

Le reste sans changement.

CHAPITRE TROISIÈME : DISPOSITIONS FISCALES ET FINANCIERES

DISPOSITIONS RELATIVES AUX RECETTES DOMANIALES, CADASTRALES, ET FONCIERES

ARTICLE SEPTIÈME : Pour la collecte et le traitement des titres de créances de l'Etat, le recouvrement des redevances et taxes domaniales, cadastrales et foncières, l'Administration Fiscale jouit des prérogatives qui lui sont reconnues par le Livre des Procédures Fiscales. Les sanctions applicables le cas échéant sont celles prévues par ce texte.

DISPOSITIONS RELATIVES AUX CENTIMES ADDITIONNELS COMMUNAUX

ARTICLE HUITIÈME :

(1) Le produit des centimes additionnels communaux provenant de la taxe sur la valeur ajoutée est affecté pour 25% à l'Etat.

(2) Les modalités d'application de l'alinéa 1 ci-dessus sont fixées par voie réglementaire.

CHAPITRE QUATRIÈME : AUTRES DISPOSITIONS FISCALES ET FINANCIERES

ARTICLE NEUVIÈME : Les dispositions de l'article treizième de la loi n° 2004/026 du 30 Décembre 2004 portant Loi de Finances de la République pour l'exercice 2005 sont modifiés ainsi qu'il suit:

Article 15 :

Alinéa 5 - b (nouveau) : Le produit de la Taxe Spéciale sur les Produits Pétroliers (TSPP) est partiellement affecté au profit de la redevance d'usage de la route comme suit :

- 40 F CFA à prélever sur le litre du super ;

- 60 F CF A à prélever sur le litre de gaz-oil.

Le reste sans changement.

ARTICLE DIXIÈME : Pour l'exercice 2006, le montant à prélever sur le produit de la Taxe Spéciale sur les Produits Pétroliers (TSPP) au titre de la redevance d'usage de la route, est fixé à FCFA quarante milliards (40 000 000 000).

ARTICLE ONZIÈME : Le plafond des taxes à reverser au Fonds spécial de développement forestier est fixé à FCFA trois milliards (3 000 000 000) pour l'exercice 2006.

ARTICLE DOUZIÈME : Le plafond des ressources affectées à l'Autorité Portuaire Nationale au titre des redevances à payer par les organismes portuaires autonomes, est fixé à FCF A un milliard et demi (1 500 000 000) pour l'exercice 2006.

ARTICLE TREIZIÈME : Le plafond des ressources destinées à approvisionner le compte d'affectation spéciale pour la promotion du tourisme est fixé à FCF A sept cent millions (700 000 000) pour l'exercice 2006.

ARTICLE QUATORZIÈME : Le plafond des ressources destinées à approvisionner le compte d'affectation spéciale pour le soutien de la politique culturelle est fixé à FCFA un milliard (1 000 000 000) pour l'exercice 2006.

ARTICLE QUINZIÈME : Le plafond des ressources destinées à approvisionner le compte d'affectation spéciale pour la régulation des marchés publics est fixé à FCF A huit milliards et demi (8 500 000 000) pour l'exercice 2006.

ARTICLE SEIZIEME :

(1) Il est créé un Compte d'Affectation Spéciale (CAS) pour le développement des Télécommunications.

(2) Le plafond des ressources destinées à approvisionner ledit compte est fixé annuellement par loi de finances.

(3) Pour l'exercice 2006, le plafond des ressources du Fonds Spécial des Télécommunications au titre du Compte visé à l'alinéa (1) ci-dessus est fixé à FCFA un milliard (1 000 000 000).

TITRE DEUXIEME : VOIES ET MOYENS – ALLOCATIONS DES CREDITS DU BUDGET 2006

CHAPITRE PREMIER : EVALUA TION DES RECETTES

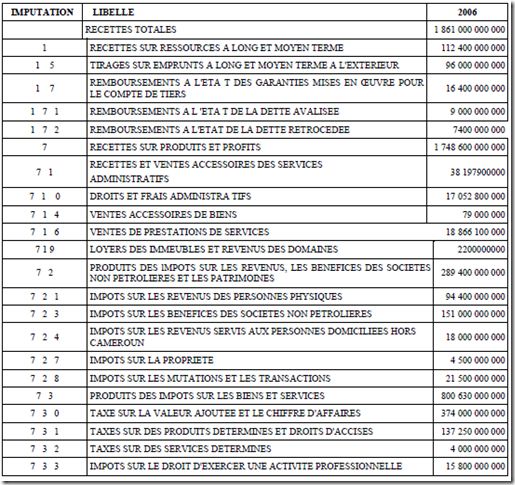

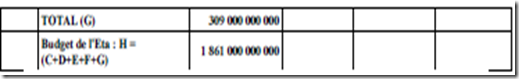

ARTICLE DIX-SEPTIÈME : Les produits et revenus applicables au Budget de la République du Cameroun pour l'exercice 2006 sont évalués à 1 861 000 000 000 francs CFA et se décomposent, par rubrique, de la manière suivante :

CHAPITRE DEUXIEME : CREDITS OUVERTS

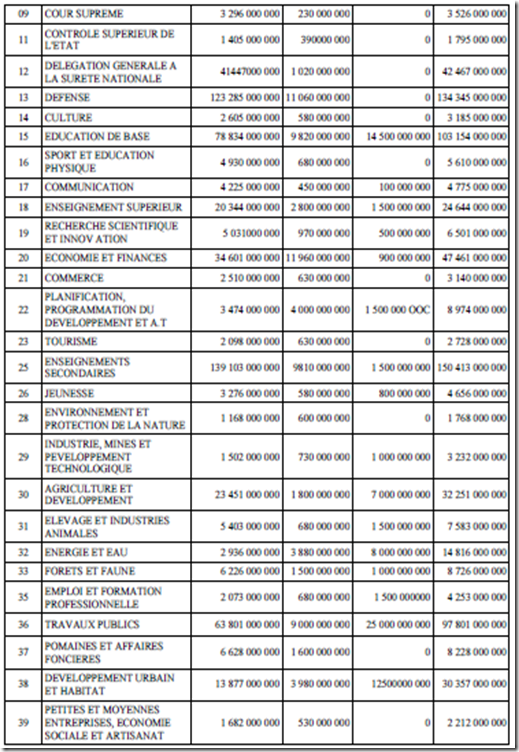

ARTICLE DIX-HUITIÈME : Les crédits ouverts sur le Budget consolidé de la République du Cameroun en 2006 se chiffrent à 1 861 000000000 francs CFA et sont ventilés ainsi qu'il suit :

TROISIEME PARTIE

TITRE UNIQUE : DISPOSITIONS DIVERSES

ARTICLE DIX-NEUVIÈME : Le Gouvernement de la République du Cameroun est autorisé à négocier et éventuellement à conclure au cours de l'exercice 2006, à des conditions sauvegardant les intérêts financiers de l'Etat ainsi que sa souveraineté économique et politique, des emprunts concessionnels d'un montant global de 200 milliards de francs CFA.

ARTICLE VINGTIÈME : Dans le cadre des lois et règlements, le Gouvernement de la République du Cameroun est autorisé à accorder au cours de l'exercice 2006 l'aval de l'Etat, à des Etablissements publics et des Sociétés d'Economie Mixte, au titre d'emprunts concessionnels exclusivement, pour un montant global ne dépassant pas 40 milliards-de- francs CFA.

ARTICLE VINGT-UNIÈME : Au cours de l'exercice 2006, le Président de la République du Cameroun est autorisé, pour faire face aux besoins du pays dans le cadre de son développement économique, social et culturel, à modifier, par voie d'ordonnance, les plafonds fixés aux articles dix-neuvième et vingtième ci-dessus.

ARTICLE VINGT-DEUXIÈME :

1. Le Président de la République est habilité à apporter, par voie d'ordonnance, des modifications aux législations financière, fiscale et douanière ainsi qu'à la Charte des Investissements.

2. Le Gouvernement est autorisé à utiliser les recettes nouvelles provenant de ces mesures, notamment les recettes découlant de l'allègement de la dette extérieure, pour faire face à ses engagements.

3. Les dispositions de l'alinéa 2 ci-dessus, s'appliquent notamment au cas particulier du premier Contrat de Désendettement et de Développement (C2D) à conclure entre la France et le Cameroun.

ARTICLE VINGT-TROISIÈME : Le Président de la République est habilité à prendre, par voie d'ordonnance, toutes mesures nécessaires à la mise en œuvre des réformes structurelles prévues dans le cadre des accords conclus avec la communauté financière internationale.

ARTICLE VINGT-QUATRIEME : Les ordonnances visées aux articles vingt-unième et vingt-deuxième ci-dessus seront déposées sur le Bureau de l'Assemblée Nationale aux fins de ratification à la session parlementaire qui suit leur publication.

ARTICLE VINGT-CINQUIEME : La présente loi .sera enregistrée et publiée suivant la procédure d'urgence, puis insérée au Journal Officiel en français et en anglais./-

Yaoundé, le 29 décembre 2005

Le Président de la République,

(é) Paul Biya