A

- Monsieur le Chef de l'Inspection Nationale des Services ;

- Madame et Messieurs les Chefs de Divisions ;

- Madame et Messieurs les Chefs de Centres Principaux des Impôts ;

- Mesdames et Messieurs les Sous-Directeurs et Assimilés ;

- Mesdames et Messieurs les Chefs de Services et Assimilés.

Les dispositions fiscales de la loi de finances pour l'exercice 2007 demeurent conformes aux grandes orientations de la politique fiscale actuelle prescrite par le Chef de l'Etat.

A cet égard, elles restent guidées par un double objectif d'amélioration de la mobilisation des recettes et du renforcement des capacités institutionnelles de l'administration fiscale d'une part, et la nécessité d'accompagner et de promouvoir les investissements d'autre part.

Dans cette optique, l'atteinte du point d'achèvement de l'Initiative PPTE par le Cameroun laisse entrevoir des perspectives favorables pour l'économie nationale. Aussi est-il apparu opportun d'instituer des mesures d'incitation à l'investissement, au rang desquelles le mécanisme de réduction d'impôt par suite de réinvestissement qui en son temps s'est avéré être un levier permettant aux entreprises de densifier ou de renouveler leur outil de production.

Dans le même esprit et à la faveur de la mise en place effective de la Bourse des Valeurs Mobilières au Cameroun, des mesures propres à encourager le secteur boursier ont été adoptées. Celles-ci devraient permettre aux entreprises de recourir à d'autres formes d'épargne et de mobiliser rapidement des capitaux à long terme.

Enfin, les modifications apportées à certains articles s'inscrivent dans le cadre de la réorganisation fonctionnelle et territoriale des services déconcentrés de la DGI avec la mise en place des Centres des Impôts des Moyennes Entreprises (CIME), dont les visées principales sont l'amélioration de la qualité du service et l'encadrement des usagers, de même qu'une sécurisation des recettes de l'Etat. La présente circulaire apporte les précisions nécessaires à l'interprétation et à l'application des dispositions fiscales contenues dans la loi de finances pour l'exercice 2007.

1 - IMPOT SUR LES SOCIETES

1) - (Article 7-D) - Taux d'amortissements spécifiques à l'activité ferroviaire

Afin de parachever l'introduction dans le dispositif légal camerounais de taux d'amortissements spécifiques à l'activité ferroviaire amorcée par la dernière loi de finances, de nouveaux matériels ont été pris en compte par la loi de finances pour 2007. Il s'agit, d'une part, des acquisitions de voitures de transport des voyageurs et, d'autre part, des acquisitions de wagons de transport des marchandises. Vous veillerez à ce que la détermination du bénéfice net imposable des entreprises relevant de ce secteur d'activité soit faite dans le strict respect des dispositions de l'article 7-D du Code Général des Impôts y relatives.

J'attire votre attention sur le fait que ces nouveaux taux s'appliquent, pour compter du 1er janvier 2007, également aux matériels acquis antérieurement à la loi de finances pour 2007.

2) - (Article 9) - Restauration du régime des fusions, scissions, apports partiels.

La loi de finances pour l'exercice 2007 a restauré le régime de la restructuration des entreprises qui avait été malencontreusement supprimé lors de la modification de l'article 9 par la loi de finances pour l'exercice 2006.

Vous noterez en conséquence que les plus-values réalisées par les sociétés anonymes ou à responsabilité limitée et consécutives aux opérations de fusion, de scission ou d'apports partiels, sont exonérées de l'impôt sur le bénéfice de ces sociétés. Pour l'application de cette disposition, j'entends par fusion l'opération juridique par laquelle deux ou plusieurs sociétés réunissent leur patrimoine pour ne former qu'une seule société.

Quant à la scission, elle s'analyse en la disparition d'une société par transmission de la totalité de son patrimoine social à deux ou plusieurs sociétés nouvelles ou préexistantes, moyennant attribution aux associés de la société scindée, de parts ou actions des sociétés issues de la scission..

S'agissant enfin de l'apport partiel, il désigne une opération par laquelle une société fait apport à une autre, déjà existante ou nouvellement constituée, d'une partie seulement de ses éléments d'actif et reçoit, en contrepartie, des titres émis par la société bénéficiaire de ces apports.

Je rappelle toutefois que le bénéfice de l'exonération précitée demeure, comme par le passé, subordonnée à la triple condition que :

- la société absorbante ou nouvelle, ainsi que la ou les sociétés bénéficiaires de l'apport, aient leur siège social au Cameroun ou dans un autre Etat de la CEMAC ;

- les apports prennent effet à la même date pour les différentes sociétés bénéficiaires et entraînent dès leur réalisation, en cas de fusion ou de scission, la dissolution immédiate de la société apporteuse ;

- l'acte de fusion ou d'apport mentionne expressément l'obligation de calculer les amortissements sur les valeurs nettes figurant à l'actif des sociétés absorbées et non sur les valeurs d'apport. Vous voudrez bien noter que le régime des fusions-scissions-apports partiels ainsi restauré s'applique également aux opérations réalisées au cours de l'exercice 2006.

3) - (Articles 14, 18, 149-1, 542-2 et 582) - Lieu de déclaration et de paiement

Je vous rappelle que la déclaration et le paiement des impôts et taxes s'effectuent en principe au Centre des Impôts de rattachement du siège de l'entreprise ou du principal établissement.

Toutefois, comme le prévoit la loi, certaines entreprises s'acquittent de ces obligations auprès des structures n'ayant souvent aucun lien territorial avec elles. Il en est ainsi des entreprises relevant de la Division des Grandes Entreprises, des Centres des Impôts des Moyennes Entreprises et des Centres Spécialisés des Impôts des Professions Libérales.

4) - (Article 21) - Abaissement du taux d'acompte IR des entreprises forestières

Jusqu'à la loi de finances pour l'exercice 2006, les entreprises forestières immatriculées acquittaient un acompte d'IR au taux de 5% du chiffre d'affaires mensuel. La loi de finances pour l'exercice 2007 ramène ce taux à 1%, majoré des centimes additionnels communaux.

Comme par le passé, les sommes correspondantes continueront à être versées par les entreprises concernées lors de leurs déclarations mensuelles. Je vous rappelle cependant que cette mesure ne bénéficie pas aux entreprises forestières non immatriculées qui continueront à acquitter l'acompte mensuel d'IR au taux de 5 %.

Je tiens en outre à préciser que la retenue à la source de cet acompte n'est opérée que par les entreprises habilitées dont la liste est arrêtée par le Ministre en charge des Finances. J'attire enfin votre attention sur le fait que pour les factures émises jusqu'au 31 décembre 2006, la retenue devrait être de 5%, indépendamment de la date de règlement. Le nouveau taux de 1 % s'applique donc uniquement pour les facturations émises à compter du 1er janvier 2007.

Il - IMPOT SUR LE REVENU DES PERSONNES PHYSIQUES

(Article 90) - Allègement de l'imposition des plus-values réalisées par les personnes physiques sur les immeubles bâtis ou non bâtis

Jusqu'à la loi de finances pour l'exercice 2006, les plus-values réalisées par les personnes physiques sur les immeubles bâtis ou non bâtis faisaient l'objet d'un prélèvement libératoire au taux de 25%. La loi de finances pour l'exercice 2007 ramène ce taux à 10 %. Je rappelle toutefois que, conformément aux dispositions des articles 48 (3) du CGI et L9 et suivants du Livre des Procédures Fiscales, vous pouvez exercer le droit de contrôle reconnu à l'Administration fiscale lorsque vous estimez que le contribuable a minoré la base imposable.

Aussi, comme par le passé, le prélèvement sus évoqué continuera à être opéré par le notaire pour le compte du vendeur. De même, vous continuerez à veiller à ce que la formalité d'enregistrement ne soit donnée par les services qu'après reversement dudit prélèvement. Toutefois, pour les dossiers encore en instance dans les services, les contribuables peuvent solliciter l'application du nouveau taux auprès du Directeur Général des Impôts.

Ill - REGIME DU REINVESTISSEMENT

La réintroduction dans le dispositif fiscal pour l'exercice 2007 du régime du réinvestissement vise à améliorer les capacités de production des entreprises dans le cadre de la mise en œuvre des mesures incitatives à l'investissement. Ce régime fiscal est réaménagé dans le sens d'une plus grande simplification des procédures et de la réalisation de gains nets d'impôts en cas de réinvestissement.

Les personnes physiques ou morales qui réinvestissent au Cameroun peuvent bénéficier de la réduction d'impôt sur les sociétés, ou de l'impôt sur le revenu des personnes physiques dès lors qu'elles remplissent les conditions de fond et de forme prévues par les dispositions des articles 105, 106 et 107 du Code Général des Impôts.

A/ (Article 105) - Conditions de fond

Pour bénéficier de la réduction d'impôt, les réinvestissements doivent être réalisés dans les secteurs touristique, industriel, agricole, minier, forestier et des NTIC et avoir une valeur globale au moins égale à FCFA 25 000 000 (vingt cinq millions). Sont concernés, les constructions ou les extensions d'immeubles bâtis en matériaux définitifs, le matériel neuf et les accessoires spécialisés scellés au fond à perpétuelle demeure, ou le matériel et les accessoires des différents secteurs d'exploitation non susceptibles d'un autre emploi.

A cet effet, je précise que les constructions doivent être nouvelles et bâties sur un immeuble nu distinct. L'extension quant à elle s'entend du prolongement d'un immeuble bâti existant, et non de la simple réfection du bâtiment par des réaménagements tels que la peinture, la toiture, le carrelage... En tout état de cause, tous les travaux d'entretien effectués à partir de l'exploitation ne sont pas éligibles au régime du réinvestissement.

Par ailleurs, vous voudrez bien noter que la notion d'« immeubles ... à usage industriel, agricole, forestier, touristique ou minier » s'étend aux bureaux techniques qui sont, comme tels, éligibles au régime du réinvestissernent. Il en est de même des constructions destinées au logement gratuit du personnel salarié obéissant aux normes arrêtées par la loi. A contrario, les immeubles bâtis servant de bureaux administratifs ne sont pas éligibles audit régime. Il en est de même du matériel d'occasion ou de seconde main qui demeure exclu du bénéfice de la réduction d'impôt par suite de réinvestissement.

Sont également éligibles les dépenses liées à la préparation du sol, à l'ensemencement de plantations industrielles, à l'acquisition, au renouvellement ou à l'installation des équipements de production, de transformation, de conditionnement et de conservation dans les activités agro-alimentaires, ainsi que tout réinvestissement à caractère social. Par réinvestissement à caractère social il faut entendre, entre autres, les forages de puits d'eau, la construction d'écoles et des centres de santé villageois, des routes et des ponts. Une innovation fondamentale porte sur le cas particulier des entreprises du secteur des technologies de l'information et de la communication, dont les matériels spécialisés non susceptibles d'un autre emploi, y compris les logiciels ouvrent droit au bénéfice du réinvestissement.

B/ (article 106) - Conditions de forme

Les entreprises doivent adresser obligatoirement leurs dossiers de réinvestissement au Directeur Général des Impôts. Au cas où ces dossiers seraient déposés dans les services opérationnels, ceux-ci doivent impérativement les transmettre au Directeur Général des Impôts dans les 48h qui suivent. Seuls les services de la législation chargés du suivi des régimes particuliers sont habilités à procéder au contrôle de l'effectivité des réinvestissements dans un délai d'un mois à compter de la réception du dossier.

Après notification des bases arrêtées par le Directeur Général des Impôts, les services de la législation disposent d'un délai d'un mois pour soumettre à la signature du Ministre de l'Economie et des finances les décisions y relatives. En outre, ces services doivent établir un rapport semestriel sur l'impact des mesures en cause. Les dossiers doivent être déposés en double exemplaire en même temps que la déclaration des résultats visée à l'article 18 du CGI, et comprendre, outre une demande timbrée et un état récapitulatif, descriptif et estimatif des investissements réalisés, les pièces ci-après :

- des justificatifs concernant les dépenses déclarées (factures, mémoires, plans d'investissement, bon de commande, bon de livraison...) ;

- un exemplaire de la DSF ;

- un exemplaire du tableau des immobilisations de l'exercice.

Les entreprises doivent déposer leurs demandes de réduction d'impôt au plus tard le 15 mars de l'exercice suivant la réalisation des investissements. Toute demande déposée hors du délai sus indiqué est irrecevable et l'entreprise perd le bénéfice de la réduction d'impôt de l'exercice concerné, sauf prorogation expresse accordée par l'Administration.

Toute fraude constatée dans les pièces justificatives de la demande de réduction d'impôt entraîne non seulement le rejet de la demande de réduction d'impôt et le rappel des droits éludés avec application des pénalités de mauvaise foi, mais aussi l'application des sanctions prévues par le Livre des Procédures Fiscales, sans préjudice des sanctions pénales. Pour les projets qui s'étalent sur plusieurs années, ils sont éligibles au régime du réinvestissement à hauteur des investissements réalisés au titre de chaque exercice considéré. Aussi, les pièces comptables y relatives ne devraient concerner que l'exercice de réalisation desdits investissements.

Je tiens à vous préciser que pour les investissements ou projets pluriannuels passés définitivement en immobilisation au titre de l'exercice 2006, seule la quotité des dépenses effectuées au cours dudit exercice peut être éligible au régime de réduction d'impôt par suite de réinvestissement. Dans ce sens, les entreprises peuvent donc, à compter du 1er janvier 2007, déposer leur demande de réduction d'impôt uniquement pour la fraction des immobilisations réalisées et comptabilisées dans la DSF de l'exercice 2006. En conséquence, les investissements comptabilisés antérieurement à l'exercice sus visé ne sont pas pris en compte pour le bénéfice dudit régime.

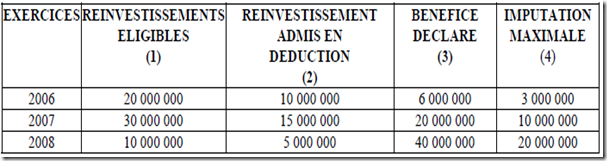

C/ (Article 107) - Calcul de la réduction

La réduction d'impôt est accordée sur la base de 50% des réinvestissements admis, sans dépasser la moitié du bénéfice déclaré au cours de l'année fiscale considérée. Il est à noter qu'il s'agit du bénéfice déclaré et non du bénéfice réalisé, qui lui peut être reconstitué après un éventuel contrôle fiscal.

En outre, en cas d'insuffisance pour un exercice, le report est autorisé sur les exercices suivants dans la limite de trois (3) exercices clos. S'agissant des contribuables soumis au minimum de perception, le montant de la réduction est accordé par voie d'imputation impôt sur impôt dans la limite de 50% de l'impôt minimum.

Je tiens à préciser que, sous réserve du droit de contrôle à posteriori de l'Administration, la réduction d'impôt peut être effectuée par le contribuable dans la DSF de l'exercice de réalisation de l'investissement. Le Directeur Général des Impôts notifie les bases de réduction d'impôt au demandeur et la décision de confirmation de la réduction d'impôt du Ministre en charge des Finances est transmise ultérieurement. La décision du MINEFI rend irrévocable l'avantage consenti. Dans tous les cas, le régime du réinvestissement ne peut être cumulé avec d'autres régimes incitatifs, à l'exception du régime du secteur boursier.

EXEMPLES DE CALCUL DE LA REDUCTION:

EXEMPLE 1 : CAS D'UNE ENTREPRISE DONT LE RESULTAT FISCAL EST BENEFICIAIRE

EXEMPLE 2: CAS D'UNE ENTREPRISE SOUMISE AU MINIMUM DE PERCEPTION

Chiffre d'affaires réalisé : ................................................................................. 600 000 000

Minimum de perception (1,1 %) ...................................................................... 6 600 000

Réinvestissements éligibles:............................................................................. 20 000 000

Réinvestissements admis en déduction : .......................................................... 10 000 000

Imputation de l'exercice (1,1% des réinvestissements admis): ........................ 1 10 000

Imputation maximale (plafonnée à 50% du minimum de perception): ........... 3 300 000

Déduction à reporter: ....................................................................................... 1 10 000

IV - REGIME FISCAL DU SECTEUR BOURSIER

En ce qui concerne la fiscalité des opérations boursières et dans l'optique de promouvoir ce secteur nouveau, des avantages fiscaux sont accordés aux personnes physiques ou morales qui réalisent des opérations sur le marché des valeurs mobilières au Cameroun.

1) (Article 108 à 110) -Application d'un taux réduit d'impôt sur les sociétés

Les entreprises dont les actions sont admises en bourse bénéficient de l'application d'un taux réduit d'impôt sur les sociétés pendant les trois premiers exercices qui suivent leur introduction en bourse, sous réserve des conditions ci-après :

- que les actions soient admises sur le marché boursier entre le 1" janvier 2007 et le 31 décembre 2010 ;

- que lesdites actions représentent au moins 20% du capital ;

- que les sociétés en cause prennent l'engagement, vis-à-vis des autorités compétentes du marché boursier et de l'administration fiscale de demeurer sur ledit marché pendant au moins cinq (05) années.

Je précise que les conditions sus mentionnées sont cumulatives.

Les entreprises déjà cotées en bourse et remplissant les conditions sus évoquées bénéficient également, sur une période de trois ans à compter de leur admission en bourse, de l'application du nouveau taux de 30% sur leurs bénéfices déclarés prévu par la loi.

Toutefois, pour les entreprises qui bénéficient déjà de l'un des régimes incitatifs du Code des Investissements, à l'instar des entreprises dites « stratégiques » dont le taux de l’IS est réduit de moitié, et qui seront par ailleurs éligibles au régime du secteur boursier, le taux de l’IS applicable est la moitié de celui retenu pour ce dernier régime, soit 15%, hors centimes additionnels. Autrement dit, la réduction de moitié du taux de l’IS s'applique dans ce cas, non au taux de droit commun, mais plutôt au taux de 30% applicable au régime du secteur boursier.

En ce qui concerne les entreprises qui interviennent sur le marché obligataire de la bourse, elles bénéficient des mêmes avantages à condition que leurs titres obligataires y soient admis également entre le 1er janvier 2007 et le 31 décembre 2010, et que lesdites entreprises ne fassent pas l'objet de radiation par l'autorité compétente des marchés financiers dans un délai de quatre (4) ans, à compter de la date d'admission desdits titres.

2) - (Article 111) - Exonération des plus values nettes sur cession de titres

Je vous rappelle que, pour ce qui est des plus values sur cession de titres, sont exonérées uniquement les plus-values nettes, en l'occurrence celles réellement constatées lors de la cession de titres. De manière pratique, la plus-value nette est constituée par la différence entre le prix de cession diminué des frais acquittés par le vendeur et le prix effectif d'acquisition majoré, des frais et taxes induits par l'achat. De manière schématique, la plus-value nette = (prix de cession - frais de cession) - (prix d'acquisition + frais d'acquisition).

3) -(Article 112) - Exemption des droits d'enregistrement des conventions et actes portant cession des titres

Les actes et conventions portant cession de titres sont exemptés de droits d'enregistrement dès le 1er janvier 2007, ce qui induit la non exigibilité des droits de timbre, quelle que soit leur nature.

Par ailleurs, je précise que les avantages inhérents au régime du secteur boursier peuvent être cumulatifs avec les avantages d'un autre régime incitatif Je prescris aux services compétents de la législation de procéder à la même évaluation semestrielle que pour le régime du réinvestissement.

V - TAXE SUR LA VALEUR AJOUTEE ET DROIT D'ACCISES

1) - (Article 147 nouveau) - Application du prorata de déduction pour les opérations de transit inter Etats

Dorénavant, la détermination du prorata de déduction appliqué aux transporteurs réalisant des opérations de transit inter Etats dans la zone CEMAC se fera en tenant compte du chiffre d'affaires spécifique à ces opérations aussi bien au numérateur qu'au dénominateur. Cette mesure vise à résorber l'accumulation des crédits structurels consécutifs à l'exonération des opérations de transit.

J'entends par opérations de transit, celles qui se rapportent aux biens dont l'Etat d'acquisition et de destination finale n'est pas le Cameroun, et qui ne sont que de passage sur le territoire national pour être livrés dans un autre Etat de la sous région CEMAC, ou pour être exportés hors de la CEMAC. A titre de rappel, il faut entendre par opération de transport inter-CEMAC, toute opération de transport de marchandises ou de biens dont le lieu d'acquisition ou de production et le lieu de livraison sont respectivement situés sur les territoires de deux Etats membres de la CEMAC.

Exemple 1 : L'entreprise X ayant son siège au Tchad importe des marchandises hors

CEMAC. Lesdites marchandises sont débarquées au port de Douala et acheminées vers N'djamena. Le transport des marchandises de Douala vers N'djamena, et les services y afférents sont considérés comme une opération de transit.

Exemple 2 : L'entreprise Y ayant son siège en République Centrafricaine introduit des marchandises au Cameroun et les confie à un opérateur local qui se charge de leur transport de Bélabo au port de Douala, en vue de leur exportation vers la France. Cette opération constitue également un transit.

Exemple 3 : Une société d'import-export ayant son siège au Cameroun, importe d'Europe en vue de la revente au Cameroun, en CEMAC et dans d'autres pays, des pneus neufs. Sur cinq conteneurs importés, deux sont mis à la consommation au Cameroun, deux autres introduits dans des Etats membres de la CEMAC, et le cinquième exporté en Côte d'Ivoire.

Quelle sera la nature juridique des opérations de transport des conteneurs réacheminés vers des Etats tiers, effectuées par un prestataire dont le siège est situé au Cameroun ? S'agit-il du Transit inter Etat ou du transport inter-CEMAC ? Pour les conteneurs introduits en CEMAC à partir du Cameroun, je précise qu'il s'agit bien de transport inter-CEMAC. En effet, la marchandise importée d'Europe étant la propriété de la société camerounaise dès le franchissement du cordon douanier dans les conditions de la mise à la consommation, son introduction dans un autre Etat de la CEMAC est une opération de transport inter-CEMAC.

Pour ce qui concerne le cinquième conteneur exporté en Côte d1voire, il s'agit d'une opération d'exportation dès lors que son introduction au Cameroun s'est faite dans les conditions de la mise à la consommation.

Exemple de calcul du prorata : La Société Camerounaise de Transports, ayant son siège à Douala, a réalisé un chiffre d'affaires hors taxe de FCFA 10 000 000 au cours du mois de février 2007, répartis comme suit :

- Chiffre d'affaires sur opérations locales : FCFA 5 000 000

- Chiffre d'affaires sur transport inter-CEMAC FCFA : FCFA 3 000 000

- Chiffre d'affaires sur opérations de transit inter- Etats : FCFA 2 000 000

2) - (Article 149-3) - Suppression des seuils en matière de remboursement des crédits de TVA et autres mesures pour faire face à la dispense de retenue à la source

L'introduction d'une demande de remboursement de crédit de TVA par les industriels et les établissements de crédit-bail n'est plus conditionnée par l'atteinte du seuil de 100 millions de crédits auparavant requis. A compter de la loi de finances pour 2007, ces crédits qui n'ont pu être résorbés par le mécanisme normal de l'imputation pourront faire l'objet d'une validation en vue de leur remboursement, à la demande du contribuable et ceci quel que soit leur montant.

En outre, le nombre d'entreprises autorisées à retenir à la source a été considérablement revu à la baisse. Afin que les recettes n'en pâtissent pas, je vous demande d'exiger des contribuables qui sont ainsi dispensés de cette retenue de joindre obligatoirement à leurs déclarations mensuelles, les listings des fournisseurs et prestataires payés. Ces listings doivent ensuite être communiqués aux centres de rattachement de ces prestataires afin que les services compétents s'assurent de la régularité des déclarations. Le suivi par les services opérationnels, de l'effectivité des dépôts desdits listings constitue dorénavant l'un des critères d'évaluation de leur performance. En conséquence, les indicateurs de gestion confectionnés à cet effet, devront impérativement prendre en compte cette obligation.

VI - CONTRIBUTION DES PATENTES

1) - (Article 161) - Soumission à la patente des exploitants de jeux de hasard et de divertissement

A compter de la loi de finances pour l'exercice 2007, les jeux de hasard et de divertissement sont inscrits sur la liste des activités soumises à la contribution des patentes contenues à l'annexe 1 de l'article 161. J'attire particulièrement votre attention sur la détermination du chiffre d'affaires devant servir de base à l'établissement de la patente des exploitants de jeux de hasard. Ce chiffre d'affaires est constitué par le produit intégral des jeux. Par produit intégral des jeux, il faut entendre l'ensemble des paris et des mises des parieurs et des joueurs. Vous veillerez dorénavant à ce que les exploitants de ces jeux se conforment à ces nouvelles prescriptions de la loi.

2)- (Article 175)- Compétence exclusive de l'administration fiscale dans la délivrance des titres de patentes

La loi de finances pour l'exercice 2007 consacre la compétence exclusive de l'administration fiscale dans la délivrance des titres de patente. Il s'agit de mettre fin aux abus et dérives constatés de la part de certains contribuables qui quelques fois ont recours à des autorités autres que fiscales pour obtenir lesdits titres, conformément aux dispositions anciennes de l'article 175.

Ainsi, toute patente délivrée par une autorité autre que fiscale, pour compter de l'exercice 2007 est nulle. En conséquence, chaque fois qu'une telle hypothèse se présentera, vous rappellerez les droits dus, sans préjudice des pénalités prévues aux articles 178 et suivants du CGI. Vous veillerez dorénavant à la stricte application de ces dispositions.

VIII - FISCALITE FORESTIERE

1)- (Article 245 (1)) - Allègement des mesures relatives à la caution bancaire

L'article 245 (1) assouplit les exigences liées au cautionnement par la possibilité de levée de la caution qu'il introduit. Ainsi, il est désormais possible à une entreprise forestière de voir sa caution bancaire levée totalement ou partiellement, selon qu'elle a, en totalité ou en partie, acquitté sa Redevance Forestière Annuelle. J'attire votre attention sur le fait que seules les entreprises qui sont à jour de l'ensemble de leurs obligations fiscales pourront bénéficier de la mesure. Vous veillerez également à y exclure les entreprises reliquataires au 1er janvier 2007.

La caution bancaire étant égale au montant de la Redevance Forestière Annuelle, les mainlevées ne seront prononcées qu'à concurrence des tranches des Redevances Forestières Annuelles acquittées. Je rappelle toutefois que ladite caution devra continuer de faire l'objet de reconstitution annuelle dans les conditions prévues à l'article 245.

2)- (Article 247 bis) - Suppression de la récupération à l'exportation des taxes forestières non acquittées au niveau interne

La loi de finances pour l'exercice 2006 avait institué le principe du paiement, au niveau des services douaniers, des taxes forestières non acquittées au niveau interne sur les bois sciés destinés à l'exportation. Cette disposition ayant posé de nombreuses difficultés d'application au regard de la diversité d'interprétation dont elle faisait l'objet, la loi de finances pour l'exercice 2007 a procédé à sa suppression. Dorénavant, les bois sciés destinés à l'exportation devront simplement justifier du paiement, auprès de l'Administration fiscale, de toutes les taxes forestières internes. En cas de défaut de paiement constaté au niveau des services douaniers, l'exportation ne pourra être réalisée qu'au vu des justificatifs de régularisation desdites taxes auprès de l'Administration fiscale.

Il en résulte que pour compter de la loi de finances pour 2007, les services douaniers ne sont plus compétents pour recouvrer les taxes forestières internes ; ils devraient systématiquement exiger le quitus fiscal délivré par la Direction Générale des Impôts avant toute exportation.

IX - ENREGISTREMENT ET TIMBRE

1)- (Articles 343 et 543) - Enregistrement de la commande publique

Je vous rappelle que depuis la loi de finances pour l'exercice 2006, l'obligation de soumission à la formalité d'enregistrement concerne uniquement les bons de commandes administratifs payés sur le budget de l'Etat, des collectivités territoriales décentralisées et des établissements publics administratifs ; qu'en conséquence, les commandes des entreprises publiques et des sociétés d'économie mixte de montant inférieur à 5 millions de francs CFA sont depuis lors dispensées de la formalité d'enregistrement, sauf présentation volontaire à la formalité ou lorsqu'elles revêtent la forme notariée.

Je précise que pour l'application de cette disposition, et conformément à la loi n° 99/016 du 22 décembre 1999 portant statut général des établissements publics et des entreprises du secteur public et parapublic, il faut entendre par :

- établissements publics administratifs, les personnes morales de droit public dotées de l'autonomie financière et de la personnalité juridique, mais n'ayant pas la qualité de commerçant ;

- entreprises publiques ou sociétés à capital publie, les personnes morales de droit privé dotées de l'autonomie financière et d'un capital-actions intégralement détenu par une personne morale de droit public ou par une ou plusieurs autres sociétés à capital public ;

- entreprises parapubliques ou sociétés d'économie mixte, les personnes morales de droit privé dotées de l'autonomie financière et d'un capital-actions détenu partiellement, d'une part, par une personne morale de droit publie ou par des sociétés à capital public et, d'autre part, par les personnes morales ou physiques de droit privé.

Au demeurant, je vous invite à vous référer, en tant que de besoin, aux actes de création et aux statuts des organismes revendiquant le bénéfice de la dispense sus mentionnée afin d'en saisir la véritable nature juridique.

2)- (Articles 545 et 546 B) - Exemption de la formalité d'enregistrement des conventions de comptes courants d'associés

Afin d'encourager l'investissement, les conventions de comptes courants d'associés sont dorénavant exemptées de la formalité d'enregistrement. Aussi, qu'elles soient matérialisées par un acte ou qu'elles découlent d'un constat sur les opérations de l'entreprise, ces conventions ne sont plus astreintes à la formalité de l'enregistrement. Je vous invite à vous approprier les termes de ces nouvelles dispositions.

X - LIVRE DES PROCEDURES FISCALES

1)- (Article L7) - Modalités de paiement de l'impôt

Suite aux aménagements structurels intervenus ces dernières années au sein de l'administration fiscale, le législateur a précisé les modalités de paiement de l'impôt auprès des différentes structures de gestion des contribuables. En rappel, les impôts et taxes dont le montant est supérieur ou égal à 200 000 (deux cent mille francs) CFA continueront d'être payés par chèque certifié comme par le passé. Les nouvelles précisions apportées par la loi de finances pour l'exercice 2007 concernent le paiement des impôts et taxes auprès des structures de gestion spécialisées. En effet, si les contribuables relevant de la Division des Grandes Entreprises continueront à acquitter les impôts et taxes dont ils sont redevables par virement bancaire, ceux des Centres spécialisés, à l'instar des Centres des Impôts des Moyennes Entreprises ou des Centres Spécialisés des Impôts des Professions Libérales, devront pour compter du 1er janvier 2007, le faire exclusivement par chèque certifié ou par ordre de virement pour les montants supérieurs à 200 000 (deux cent mille francs) F CFA.

J'en appelle particulièrement à la vigilance des Receveurs des Impôts de ces dernières structures quant à l'effectivité de la certification des chèques. Vous devez, en tant que de besoin, vous assurer de leur certification régulière par les autorités bancaires compétentes et ne délivrer de quittance définitive au contribuable qu'après confirmation du positionnement desdits chèques par la banque concernée. Dans tous les cas, vous noterez que votre responsabilité individuelle et pécuniaire sera engagée dans le recouvrement effectif de la créance fiscale dont vous avez la charge.

2)- (Article L16, L16 bis et L25) - Suppression de la vérification partielle des groupes d'opération et réintroduction des contrôles ponctuels

La loi de finances pour l'exercice 2007 a substitué à la vérification partielle de groupe d'opérations, les contrôles ponctuels. A la différence d'une vérification partielle qui doit porter sur une période au moins égale à un exercice fiscal, le contrôle ponctuel consiste en un contrôle des impôts, droits ou taxes à versement spontané sur une période inférieure à un exercice fiscal. Dans ce cadre, il est servi un avis de passage au contribuable au moins huit jours avant l'intervention sur place. Je précise toutefois que contrairement à la vérification partielle ou générale de comptabilité, le contrôle ponctuel n'entraîne pas l'impossibilité pour l'Administration de revenir sur la période contrôlée. Les services pourront donc valablement effectuer une vérification partielle ou générale de comptabilité ultérieure portant sur la même période ; mais il devra être tenu compte des droits acquittés suite aux redressements opérés lors du contrôle ponctuel.

Toutefois, j'attire votre attention sur le fait que lors du contrôle ponctuel, il ne peut être exigé des contribuables que de simples pièces justificatives à l'instar des factures, des contrats, des bons de commande ou de livraison. En d'autres termes, ledit contrôle ne saurait en aucun cas donner lieu à un examen approfondi et critique de la comptabilité du contribuable.

Ainsi, à côté du contrôle sur pièces qui se déroule dans les locaux de l'administration, vous voudrez bien noter les types de vérification sur place prévus dans notre dispositif fiscal. Il s'agit :

- de la vérification générale de comptabilité ;

- de la vérification partielle de comptabilité ;

- du contrôle ponctuel ;

- et de la vérification de la situation fiscale d'ensemble.

Je vous réitère en outre le strict respect des règles procédurales prévues par la loi pour chacune de ces opérations afin d'éviter des contestations liées aux vices de procédures.

3) - (Article L 19 bis) - Renforcement des moyens d'investigation de l'Administration

La fixation du prix de transfert des transactions conclues au sein d'entreprises multinationales ne résulte pas nécessairement, comme pour les entreprises indépendantes, des règles du marché. D'autres considérations internes au groupe peuvent intervenir et influer sur la répartition des résultats imposables entre les pays concernés par les transactions. Le Code général des impôts prévoit en son article 19 un dispositif pour lutter contre les transferts illicites de bénéfices à l'étranger au profit des entreprises apparentées, sociétés ou groupements non établis au Cameroun.

Cependant, la mise en œuvre effective de cette disposition n'était pas organisée dans le Livre des Procédures Fiscales. L'article L 19 bis vient donc, dans le cadre des vérifications de la comptabilité des entreprises, compléter le dispositif prévu à l'article 19 et doter les services de moyens d'investigation supplémentaires afin de lutter efficacement contre les pratiques de transferts illicites de bénéfices à l'étranger. Cette démarche est d'autant plus opportune que notre économie, essentiellement extravertie, est dominée par des entreprises de plus en plus apparentées aux grandes firmes internationales.

Vous avez désormais à votre disposition un moyen supplémentaire exceptionnel, qui vous donne la possibilité de demander, exclusivement selon la procédure écrite, des informations afférentes à la détermination des prix de transfert.

1- CONDITIONS DE MISE EN OEUVRE

a) Engagement d'une vérification de comptabilité

La demande faite à l'entreprise sur la base de l'article L 19 bis du LPF doit intervenir uniquement dans le cadre d'une vérification de comptabilité, générale ou partielle, visant une entreprise imposable au Cameroun à l'impôt sur le revenu ou à l'impôt sur les sociétés et astreinte à tenir et à présenter des documents comptables. Il demeure néanmoins possible au service d'adresser à tout moment une demande de renseignements ou de documents (ex. demande de transmission d'un rapport annuel, d'organigramme d'un groupe entre autres) ; mais une démarche de ce type est non contraignante pour l'entreprise adressataire et ne saurait être confondue avec la première.

b) Opportunité de la demande

Le recours à cette procédure n'est pas utilisé systématiquement comme instrument de contrôle des opérations internationales. Dans les faits, la formulation d'une telle demande ne pourra pas intervenir, sauf circonstances exceptionnelles, dès la première intervention sur place. Les interventions successives du vérificateur lui permettent d'apprécier les circonstances de dépendance au sens de l'article 19 du CGI et les éventuelles anomalies présentées par les opérations intragroupes ou internationales. En effet, la démarche de contrôle des prix de transfert nécessite des investigations longues et approfondies. Ce n'est qu'en l'absence d'explications suffisantes de la part de l'entreprise, notamment sur les structures, les activités, les choix économiques et fiscaux opérés en la matière, tout ceci au cours d'un débat oral et contradictoire, que l'application des dispositions de 1’article L19 bis du LPF pourrait être envisagée.

c) Présomption de transfert de bénéfices

L'Administration doit avoir réuni des éléments faisant présumer qu'une entreprise a opéré un transfert de bénéfices au sens de l'article 19 du CGI. Ces éléments peuvent résulter des circonstances de fait ou de droit propres à chaque vérification. Cependant, elle n'a pas l'obligation de motiver sa demande lorsqu'elle l'adresse à l'entreprise. Aussi, il ne pourra être exigé de l'Administration qu'elle possède les informations objet de la demande et qu'elle se trouve obligée de démontrer au préalable le caractère anormal des opérations dont elle souhaite apprécier la normalité.

Au demeurant, la procédure ne peut être mise en œuvre qu'à l'égard des entreprises susceptibles :

- soit d'être sous la dépendance ou de posséder le contrôle d'entreprises situées hors du Cameroun, soit d'être sous la dépendance d'une entreprise ou d'un groupe possédant également le contrôle d'entreprises situées hors du Cameroun. La dépendance peut ainsi être juridique ou de fait. La dépendance juridique découle soit du pourcentage de participation, soit de l'exercice direct ou par des personnes interposées. Elle se traduit notamment par la part prépondérante du capital, la majorité absolue des suffrages ou les fonctions comportant le pouvoir de décision. La dépendance de fait est révélée par les conditions dans lesquelles se déroulent les relations entre les deux entreprises. Elle peut être établie dans le cas d'une dépendance commerciale ou économique manifeste, la société étrangère fixant les prix d'achat et les prix de vente. Elle peut également être établie dans le cas d'une dépendance financière particulièrement étroite, la société camerounaise ne pouvant fonctionner que grâce aux avances consenties par la société étrangère. Il s'agit entre autres de liens de dépendance contractuelle ou découlant des conditions dans lesquelles s'établissent les relations entre deux entreprises.

- et d'avoir transféré indirectement des bénéfices à ces entreprises situées hors du Cameroun. Le vérificateur devra apporter la preuve d'un avantage anormal, consenti par l'entreprise camerounaise à l'entreprise étrangère, permettant un tel transfert. Un tel avantage peut consister, à côté d'achats à prix minorés, en versement de redevances excessives ou sans contrepartie, en octroi de prêts sans intérêt ou à un taux réduit, en remise de dettes, en attribution d'un avantage hors de proportion avec le service obtenu ... etc. Ces deux conditions sont cumulatives.

Il- MODALITES DE MISE EN OEUVRE

a) Envoi et forme de la demande

Les demandes écrites, signées par l'inspecteur, ou en cas de pluralité, par l'un des inspecteurs en charge de la vérification de la comptabilité de l'entreprise, sont adressées au contribuable par lettre recommandée avec accusé de réception, ou remises en main propre au contribuable, ou à une personne mandatée contre accusé de réception ou décharge.

Ces demandes doivent être précises, indiquer explicitement, par nature d'activité ou par produit le pays ou le territoire concerné, l'entreprise, la société ou le groupement visé ainsi que, le cas échéant, les montants en cause. Elles mentionnent également les années concernées et font référence au dispositif et aux conséquences liées à sa mise en œuvre.

b) Contenu de la demande

Les informations susceptibles d'être requises dans le cadre de cette procédure sont essentiellement des informations de nature juridique, économique, fiscale, comptable ou méthodologique sur les modalités selon lesquelles a été défini le prix des transactions entre une entreprise et des entreprises apparentées situées à l'étranger.

c) Délais et contenu de la réponse

Les demandes précisent à l'entreprise vérifiée le délai de réponse qui lui est ouvert. Ce délai a pour point de départ la date de réception ou la remise au contribuable de la demande d'informations. Il ne peut être inférieur à un mois. Ce délai est susceptible de prorogation(s), sur demande écrite et motivée du contribuable, sans que la ou lesdites prorogations ne puissent excéder deux mois. Au cas où l’Administration refuse de proroger ledit délai, le service en charge du contrôle en informe le contribuable sans délai, selon les modalités écrites définies pour la demande de l'Administration. L'entreprise peut communiquer tous les éléments ou documents qu'elle estime être de nature à répondre à la demande.

Les réponses signées par le contribuable ou toute personne dûment habilitée sont remises directement au service vérificateur contre accusé de réception. Les documents rédigés dans une langue étrangère sont accompagnés d'une traduction en français ou en anglais ou de tout moyen destiné à permettre leur entière compréhension en français ou en anglais. Il va de soi que ces réponses ne prennent leur plein effet que lorsqu'elles interviennent dans le délai fixé, selon les modalités décrites ci-dessus.

d) Défaut de réponse

Il y a défaut de réponse lorsque l'entreprise n'a pas répondu dans le délai précisé dans la demande ou dans le délai régulièrement prorogé. Dans ce cas, il n'y a pas lieu d'adresser à l'entreprise une mise en demeure. L'Administration évalue les bases d'imposition concernées par la demande à partir des éléments dont elle dispose, en suivant la procédure contradictoire prévue aux articles L 23 à L 28 du LPF.

Toutefois, une société en situation de taxation d'office avant l'emploi de la procédure de l'article L 19 bis y demeure, quelle que soit l'issue de cette procédure. Le fait que les éléments nécessaires à la réponse ne soient pas à la disposition du contribuable avant la réception de la demande ne le dispense pas de se les procurer.

e) Mise en demeure en cas de réponse insuffisante

Une réponse est insuffisante lorsque notamment :

- il n'est pas apporté de réponse à une ou plusieurs des questions posées ;

- il n'est pas apporté de réponse à une partie de la question posée (ex. alors que des indications permettent de présumer des relations entrant dans les prévisions de l'article 19 du CGI avec des entreprises situées dans trois pays étrangers et que cette situation fait l'objet d'une demande, la réponse apportée ne concerne que deux pays);

- il est fait référence à des principes généraux (respect du principe de pleine concurrence, recours aux méthodes reconnues par des organisations fiscales ... ) sans que ces affirmations ne soient étayées d'aucune justification concrète relative aux questions posées. En cas de réponse insuffisante, l'Administration adresse à l'entreprise une mise en demeure d'avoir à compléter sa réponse dans un délai de trente jours. La computation de ce délai, ainsi que la remise de la demande, sont les mêmes que pour la demande initiale.

Cette mise en demeure précise les compléments de réponse souhaités par l'Administration, en rappelant les questions contenues dans la demande initiale et les raisons pour lesquelles la réponse est considérée comme insuffisante. La mise en demeure rappelle les sanctions applicables en cas de défaut de réponse, notamment les redressements sur la base d'éléments dont dispose l'Administration. En outre, une réponse insuffisante après une mise en demeure est considérée comme un défaut de réponse.

f) Méthode de détermination des prix des opérations

Les entreprises des groupes multinationaux doivent déterminer le prix de leurs transactions internes selon le principe de pleine concurrence, c'est-à-dire à un niveau auquel auraient traité des entreprises indépendantes pour des marchés identiques. Il appartient à l'Administration d'examiner l'ensemble des relations entre les entités liées pour déterminer si leurs résultats sont conformes à ce principe. Sont notamment visés les transactions commerciales, les versements en rémunération de droits incorporels, les répartitions de frais et charges (frais de siège, accords de répartition des coûts, débours ... ), les relations financières, d'actionnaires, les relations entre siège et établissements stables ...

A cet égard, la demande de renseignements pourra concerner l'ensemble des éléments ayant concouru à la négociation, à la conclusion et à la réalisation des transactions et opérations en cause et permettant d'apprécier la nature exacte des relations d'affaires entretenues (contrats, engagements, description des opérations, modalités de réalisation, clefs de répartition des charges). Il est nécessaire que les entités, les opérations de nature industrielle, commerciale ou financière, en cause et le cas échéant les montants soient précisément désignés dans.la demande (ex. méthode de détermination des prix d'achat des produits semi-finis A, B et C à la société mère étrangère portés en comptabilité). Toute méthode invoquée par l'entreprise peut être considérée comme recevable, pour satisfaire à l'obligation documentaire de l'article LI 9 bis du LPF, sous réserve que sa présentation soit appuyée de justificatifs :

- d'ordre comptable : tout extrait de la comptabilité générale et le cas échéant de la comptabilité analytique ;

- d'ordre méthodologique et documentaire : par exemple document interne à l'entreprise décrivant la méthode, tout contrat ou document contractuel échangé entre les entités du groupe concernées par la transaction, exposant le cas échéant les engagements réciproques de chaque partie ;

- d'ordre économique : toutes considérations ou données se rapportant aux marchés et aux fonctions remplies par les entités concernées et explicitant la méthode invoquée par l'entreprise (ex. la fixation des prix bas pour pénétrer un marché implique que l'entreprise interrogée se dispose à fournir des éléments sur les études conduites sur ce marché, ses propres caractéristiques et celles de l'entité liée concernée, notamment en matière de capital, de fonctions assumées et de risques encourus, les dispositions prises pour évaluer les résultats de la méthode employée et le cas échéant réviser celle-ci) ; toute information et analyse concernant les comparables retenus, justifiant la pertinence du choix effectué. La cohérence d'une politique de prix de transfert ne peut être comprise et analysée que globalement, et au travers de la connaissance de l'ensemble des dispositions prises à chaque stade de la vie du produit. Les entreprises doivent donc posséder une documentation capable d'expliquer la démarche globale suivie par le groupe en la matière. Les explications de la documentation fournies ne sauraient se limiter à des renseignements ponctuels sortis du contexte global de la politique de prix de transfert du groupe.

Il n'est pas exigé que les justificatifs soient contemporains des opérations conduites pendant la période vérifiée. En revanche, ils doivent se rapporter à cette période.Afin de déterminer le prix normal des opérations, il est certes possible de recourir aux méthodes fondées sur le bénéfice. Il s'agit notamment de la division du bénéfice, de la méthode transactionnelle de la marge nette, de la méthode unitaire. Toutefois, je vous demande de privilégier les trois méthodes suivantes qui sont les modalités fondées sur le prix de pleine concurrence et qui apparaissent comme les mieux adaptées à notre environnement :

1- La méthode du prix comparable sur le marché libre : Elle consiste à comparer le prix d'un bien ou d'un service transféré dans le cadre d'une transaction contrôlée à celui d'un bien ou d'un service transféré entre entreprises indépendantes dans des circonstances comparables.

2- La méthode du prix de revente : Il s'agit de s'attacher au prix auquel est revendu à une entreprise indépendante le produit acheté à une entreprise associée. De ce prix de revente est défalquée une marge brute appropriée (la marge sur prix de revente), correspondant entre autres à la couverture des frais de revente et autres dépenses d'exploitation. Le résultat obtenu après défalcation de la marge sur prix de revente peut être considéré, après correction des autres coûts liés à l'achat du produit (droits de douane, etc.), comme un prix de pleine concurrence pour le transfert initial du bien entre les entreprises associées.

3- La méthode du prix de revient majoré : Cette méthode repose sur l'évaluation des coûts supportés par le fournisseur de biens ou de services dans le cadre d'une transaction entre entreprises associées. Au prix de revient ainsi déterminé est ajoutée une marge appropriée correspondant à la réalisation d'un bénéfice, compte tenu des conditions du marché. Le résultat obtenu après addition de la marge aux coûts de revient peut être considéré comme un prix de pleine concurrence pour la transaction entre les entreprises associées. Je vous invite par conséquent à vous approprier ce nouveau dispositif et à vous assurer le cas échéant que les transactions intragroupes ne lèsent pas nos recettes fiscales par une minoration frauduleuse du bénéfice imposable.

4)- (Article L 36) - Limites du droit de contrôle

Le présent dispositif procède à la correction d'une erreur matérielle survenue dans l'élaboration de la loi de finances pour l'exercice 2006. Au sens de la loi de finances pour l'exercice 2007, la possibilité de rectification des bases de redressements, dans le délai de reprise, ouverte à l'administration résulte de « constatations » et non de « contestations », faites à l'occasion d'investigations supplémentaires dans la comptabilité de l'entreprise. Du reste, demeurent valables les termes de l'Instruction N° 012/MINEFI/DGI/LC/L du 30 janvier 2006 quant à la saine application de cette disposition.

5)- (Article L121) - Sursis de paiement

Le législateur a arrimé le délai de réponse de l'administration à une demande de sursis de paiement à celui du recouvrement de l'AMR. Pour compter du 1er janvier 2007, l'absence de réponse de l'administration à la demande de sursis de paiement introduite par un contribuable, dans un délai de 15 (quinze) jours et non plus 30 (trente) comme par le passé, vaut tacite acceptation dudit sursis. Il est à noter que pour la computation du délai de 15 (quinze) jours, le point de départ est le jour de la réception de la demande du contribuable par le service auquel elle est adressée.

En conséquence, vous voudrez bien veiller au strict respect des conditions d'octroi de sursis toujours en vigueur avant toute réponse à donner à un contribuable. Aussi, je vous réitère mes instructions relatives au traitement diligent de ce type de demandes qui doivent être instruites dans un délai de 48h à compter de leur réception. En tout état de cause, avant tout octroi d'un sursis de paiement, vous devez vous assurer de l'existence d'une réelle garantie de recouvrement ultérieur des impositions régulièrement émises le cas échéant.

Je prescris par ailleurs aux services compétents de la législation d'élaborer un formulaire simplifié de demande de sursis de paiement qui sera mis à la disposition des usagers au plus tard le 31 janvier 2007.

ARTICLE NEUVIEME DE LA LOI DE FINANCES

Pour compter de l'exercice 2007, l'assiette et le recouvrement des recettes domaniales, cadastrales et foncières relèvent de la compétence de l'administration en charge des domaines et du cadastre. Cependant l'administration fiscale demeure compétente pour ce qui du contrôle des émissions et du recouvrement de ces recettes à travers les antennes du programme de sécurisation des recettes domaniales, cadastrales et foncières. Les services d'assiette devront s'assurer de la régularité des émissions en veillant au strict respect des règles d'assiette en vigueur.

Vous veillerez à ce que les entreprises relevant de la DGE continuent d'acquitter lesdits prélèvements par un virement direct dans les comptes du trésor public domiciliés à la BEAC.

ARTICLE DIXIEME DE LA LOI DE FINANCES

En pratique, il s'agit d'une facilité accordée à la Société de Recouvrement des Créances en terme de sursis. L'obligation de paiement des frais sur inscription hypothécaire de la .Société de Recouvrement des Créances est différé jusqu'à la réalisation des immeubles en cause dans le cadre de l 'exécution de la mission de recouvrement des créances de l'Etat relativement aux institutions financières en liquidation et au paiement, les frais en cause restant toujours dus.

ARTICLE ONZIEME DE LA LOI DE FINANCES

Pour compter du 1er janvier 2007, une quote-part équivalant à 10% du produit du timbre d'aéroport sur les vols internationaux est prélevée en vue d'alimenter le Fonds de Solidarité pour la Facilité Internationale d'Achat de Médicaments (FIAM). Par ailleurs, les objectifs qui vous sont assignés en termes de mobilisation accrue des recettes du timbre d'aéroport sont maintenus. En conséquence, je vous demande de veiller au recouvrement systématique des droits dudit timbre chaque fois qu'ils sont dus, afin d'assurer à la fois le financement adéquat de la FIAM et la mobilisation optimale des recettes budgétaires. Les termes de la présente circulaire, à laquelle j'attache du prix, devront être observés avec rigueur, et toute difficulté d'interprétation ou d'application devra m'être signalée.

Le Directeur Général des impôts

Laurent NKODO